در دنیای پرشتاب و پیچیده سرمایه گذاری، یافتن روش های مطمئن برای انجام معاملات و کسب سود، دغدغه ای همیشگی برای سرمایه گذاران بوده است. در این میان، آموزش تحلیل بنیادی به عنوان کلیدی طلایی، درِ دروازه سرمایه گذاری موفق را به روی شما می گشاید. تحلیل بنیادی، روشی جامع و دقیق برای ارزیابی ارزش […]

در دنیای پرشتاب و پیچیده سرمایه گذاری، یافتن روش های مطمئن برای انجام معاملات و کسب سود، دغدغه ای همیشگی برای سرمایه گذاران بوده است. در این میان، آموزش تحلیل بنیادی به عنوان کلیدی طلایی، درِ دروازه سرمایه گذاری موفق را به روی شما می گشاید.

تحلیل بنیادی، روشی جامع و دقیق برای ارزیابی ارزش ذاتی سهام یک شرکت است. این روش در مقابل تحلیل تکنیکال که صرفاً بر حرکات قیمتی سهم تمرکز دارد، به بررسی عمیق تر عوامل درونی و بیرونی شرکت می پردازد و تصویری واقعی از نقاط قوت و ضعف آن ارائه میدهد. این روش با بررسی دقیق عوامل درونی و بیرونی شرکت، به سرمایهگذاران کمک می کند تا ارزش واقعی سهم را ارزیابی کرده و در نهایت، تصمیمی آگاهانه برای سرمایهگذاری بگیرند.

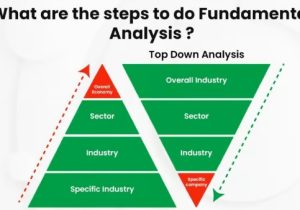

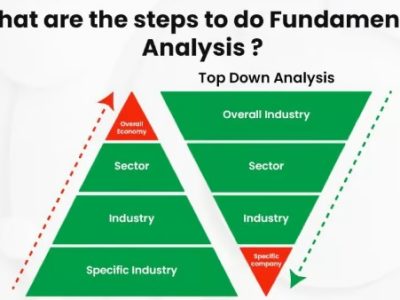

آموزش تحلیل بنیادی

در تحلیل بنیادی، سلامت مالی شرکت از طریق بررسی صورت های مالی، مانند ترازنامه، صورت سود و زیان و صورت جریان وجوه نقد، مورد ارزیابی قرار می گیرد. این امر به سرمایه گذاران نشان می دهد که آیا شرکت از نظر مالی ثبات دارد، سودآوری دارد و توانایی پرداخت تعهدات خود را دارد یا خیر.

علاوه بر سلامت مالی، چشم انداز آتی شرکت نیز در تحلیل بنیادی از اهمیت بالایی برخوردار است. سرمایه گذاران باید در نظر بگیرند که آیا این شرکت پتانسیل رشد در آینده را دارد یا خیر. این امر با بررسی عواملی مانند روندهای صنعت، رقابت، نوآوری و برنامه های استراتژیک شرکت انجام می شود.

بنابراین می توان گفت تحلیل بنیادی بر مزیت رقابتی شرکت تمرکز دارد. این امر به سرمایه گذاران نشان می دهد که چه چیزی این شرکت را از رقبا متمایز می کند و چگونه می تواند در بازار سهم خود را حفظ یا افزایش دهد. با در نظر گرفتن این سه عامل کلیدی (سلامت مالی، چشمانداز آتی و مزیت رقابتی)، سرمایهگذاران میتوانند تصویری روشن از ارزش واقعی سهم یک شرکت به دست آورند و در نهایت، سرمایهگذاریهای خود را با اطمینان بیشتری انجام دهند. در ادامه با برخی از مفاهیم کلیدی در این آموزش آشنا خواهید شد. با مشاهده ویدئوی زیر آشنایی مقدماتی با تحلیل بنیادی پیدا می کنید:

به نقل از investopedia.com:

تحلیلگران بنیادی هر چیزی را که می تواند بر ارزش اوراق بهادار تأثیر بگذارد، از عوامل کلان اقتصادی مانند وضعیت اقتصاد و شرایط صنعت گرفته تا عوامل اقتصاد خرد مانند اثربخشی مدیریت شرکت، مطالعه می کنند.

ارزش ذاتی سهام

ارزش ذاتی سهام، قیمتی است که سهم یک شرکت با توجه به ارزش واقعی دارایی ها و چشم انداز آتی آن، ارزش گذاری می شود. این ارزش با قیمتی که سهم در بازار معامله می شود (قیمت بازار) می تواند متفاوت باشد.

تعیین ارزش ذاتی سهام با استفاده از روش های مختلفی مانند مدل های تنزیل جریان نقدی «discounted cash flow»، مدل های ارزشگذاری بر مبنای دارایی ها و مدل های مقایسه ای انجام می شود. سرمایه گذاران با تخمین ارزش ذاتی سهم می توانند تا حدی تعیین کنند که آیا سهم در حال حاضر، ارزان یا گران است.

انتخاب شرکت مناسب

انتخاب شرکت مناسب برای سرمایه گذاری، اولین گام در فرآیند تحلیل بنیادی است. در این مرحله، سرمایه گذاران باید با تعیین معیارهای سرمایه گذاری خود، شرکت هایی را که این معیارها را برآورده می کنند، شناسایی کنند.

- معیارهای سرمایه گذاری: عواملی هستند که برای سرمایه گذار در انتخاب یک شرکت برای انجام معاملات مهم هستند. این معیارها می توانند شامل مواردی مانند رشد، سودآوری، ثبات، ریسک، صنعت و مدیریت باشند.

- تحقیق در مورد صنایع و شرکت ها: پس از تعیین معیارهای سرمایه گذاری، نوبت به تحقیق در مورد صنایع و شرکت های مختلف می رسد. این تحقیق می تواند شامل مطالعه گزارش های تحلیلی، مقالات خبری، وب سایت های شرکت ها و سایر منابع معتبر باشد.

- انتخاب شرکت های با بنیان های قوی: در نهایت، سرمایه گذاران باید شرکت هایی را انتخاب کنند که دارای بنیان های قوی باشند. این شرکت ها معمولاً دارای سابقه عملکرد مالی قوی، مدیریت باتجربه، چشم انداز آتی روشن و مزیت رقابتی هستند.

انتخاب شرکت مناسب برای سرمایه گذاری، فرآیندی زمان بر و نیازمند تحقیق و بررسی دقیق است. با این حال، این گام بسیار مهمی است که می تواند احتمال موفقیت سرمایه گذاری را به طور قابل توجهی افزایش دهد.

بررسی صورت های مالی

صورت های مالی، مهمترین منبع اطلاعات برای تحلیل بنیادی شرکت ها هستند. این اسناد شامل ترازنامه، صورت سود و زیان و صورت جریان وجوه نقد هستند و اطلاعات ارزشمندی در مورد وضعیت مالی، عملکرد عملیاتی و جریان نقدی شرکت ارائه می دهند.

- تجزیه و تحلیل ترازنامه: ترازنامه، وضعیت مالی شرکت را در یک مقطع زمانی خاص نشان می دهد. این سند دارایی ها، بدهی ها و حقوق صاحبان سهام شرکت را نشان می دهد. تحلیلگران با بررسی ترازنامه می توانند مواردی مانند نسبت های نقدینگی، نسبت بدهی و ساختار سرمایه شرکت را ارزیابی کنند.

- بررسی صورت سود و زیان: این مورد، نتایج عملیاتی شرکت را در یک دوره زمانی مشخص نشان می دهد. این سند بیانگر درآمدها، هزینه ها و سود شرکت است. تحلیلگران با بررسی صورت سود و زیان می توانند مواردی مانند حاشیه سود، نرخ بازده سرمایه (ROE) و نسبت های نقدینگی عملیاتی شرکت را ارزیابی کنند.

- ارزیابی صورت جریان وجوه نقد: بررسی این صورت، جریان ورودی و خروجی وجوه نقد شرکت را در یک دوره زمانی مشخص نشان می دهد. این سند نشان می دهد که چگونه شرکت وجوه نقد خود را به دست آورده و از آن استفاده کرده است. تحلیلگران با بررسی صورت جریان وجوه نقد می توانند مواردی مانند فعالیت های عملیاتی، فعالیت های سرمایه گذاری و فعالیت های تأمین مالی شرکت را ارزیابی کنند.

محاسبه نسبت های مالی کلیدی

نسبت های مالی کلیدی، شاخص هایی هستند که با استفاده از اطلاعات موجود در صورت های مالی شرکت محاسبه می شوند و به سرمایه گذاران در ارزیابی عملکرد مالی و سلامت مالی شرکت کمک می کنند.ل

- نسبتهای سودآوری: مانند نسبت سود ناخالص، حاشیه سود عملیاتی و نرخ بازده سرمایه (ROE) که برای ارزیابی توانایی شرکت در کسب سود استفاده میشوند.

- نسبتهای نقدینگی: مانند نسبت جاری و نسبت سریع که برای ارزیابی توانایی شرکت در پرداخت تعهدات کوتاهمدت خود استفاده میشوند.

- نسبتهای بدهی: مانند نسبت بدهی به حقوق صاحبان سهام و نسبت پوشش بهره که برای ارزیابی سطح بدهی شرکت و توانایی آن در پرداخت بدهیهای خود استفاده میشوند.

- نسبتهای کارایی: مانند نسبت گردش موجودی کالا و نسبت گردش داراییها که برای ارزیابی کارایی شرکت در استفاده از داراییهای خود استفاده میشوند.

تحلیلگران با محاسبه و مقایسه این نسبت ها با نسبت های شرکت های هم صنعت، می توانند نقاط قوت و ضعف یک شرکت را به طور بهتر شناسایی کنند.

تحلیل صنعت و رقبا

عملکرد یک شرکت تا حد زیادی به وضعیتی که در آن فعالیت می کند (صنعت) و رقبایی که با آنها روبرو است، بستگی دارد.

- تحلیل صنعت: شامل بررسی روندهای کلان اقتصادی، عوامل سیاسی و اجتماعی، و تحولات فناورانه ای است که می توانند بر صنعت و شرکت تأثیر بگذارند. تحلیلگران با بررسی این عوامل می توانند فرصت ها و تهدیدهای پیش روی صنعت را شناسایی کنند.

- تجزیه و تحلیل رقبا: شامل شناسایی رقبای اصلی شرکت، ارزیابی سهم بازار آنها، بررسی نقاط قوت و ضعف آنها و پیش بینی استراتژی های آتی آنها است.

با ترکیب تحلیل صنعت و تجزیه و تحلیل رقبا، می توان به درک بهتری از چالش ها و فرصت هایی که یک شرکت با آنها روبه رو است دست یافت و تصمیم گیری سرمایه گذاری آگاهانه تری گرفت.

ریسک سرمایه گذاری

ریسک سرمایه گذاری، احتمال ضرر و زیان در یک سرمایه گذاری است. معامله گران در هنگام سرمایه گذاری در سهام با انواع مختلفی از ریسک ها مانند ریسک سیستمی، ریسک غیرسیستمی و ریسک خاص شرکت روبرو هستند. ریسک سیستمی، ریسکی است که بر کل بازار اوراق بهادار تأثیر می گذارد و قابل اجتناب نیست. ریسک غیرسیستمی نیز به ریسک هایی اطلاق می شود که مختص به یک شرکت یا صنعت خاص هستند و بر کل بازار اوراق بهادار تأثیر نمی گذارند.

ارزیابی مدیریت شرکت

مدیریت شرکت نقش کلیدی در موفقیت یا عدم موفقیت ایفا می کند. پس موارد زیر را حتما در نظر داشته باشید:

- سابقه و تجربه مدیران: بررسی سوابق تحصیلی و تجربیات کاری مدیران شرکت می تواند به سرمایه گذاران در ارزیابی صلاحیت و توانایی مدیریت در رهبری شرکت کمک کند.

- ساختار مدیریتی و مالکیت: بررسی ساختار سلسله مراتبی شرکت و نحوه مالکیت آن می تواند به سرمایه گذاران در درک نحوه تصمیم گیری در شرکت و تراز منافع مدیریت و سهامداران کمک کند.

- فلسفه و استراتژی مدیریتی: بررسی این گزینه نیز می تواند به سرمایه گذاران در درک چشم انداز مدیریت برای آینده شرکت و نحوه برنامه ریزی برای دسترسی به آن کمک کند.

تحلیل بنیادی: کلید سرمایه گذاری موفق

تحلیل بنیادی، در مقایسه با تحلیل تکنیکال که صرفاً بر حرکات قیمتی سهم متمرکز است، رویکردی عمیق تر و جامع تر به سرمایه گذاری ارائه می دهد. این روش با بررسی دقیق عوامل درونی و بیرونی شرکت، به سرمایه گذاران کمک می کند تا ارزش واقعی سهم را ارزیابی کرده و در نهایت، تصمیمی آگاهانه برای سرمایه گذاری بگیرند.

در تحلیل بنیادی، سلامت مالی شرکت از طریق بررسی صورت های مالی، مانند ترازنامه، صورت سود و زیان و صورت جریان وجوه نقد، مورد ارزیابی قرار میگیرد. این امر به سرمایه گذاران نشان می دهد که آیا شرکت از نظر مالی ثبات دارد، سودآوری دارد و توانایی پرداخت تعهدات خود را دارد یا خیر.

علاوه بر سلامت مالی، چشم انداز آتی شرکت نیز در تحلیل بنیادی از اهمیت بالایی برخوردار است. سرمایه گذاران باید در نظر بگیرند که آیا این شرکت پتانسیل رشد در آینده را دارد یا خیر. این امر با بررسی عواملی مانند روندهای صنعت، رقابت، نوآوری و برنامه های استراتژیک شرکت انجام می شود.

درنهایت به نقل از fidelity.com:

هنگام استفاده از تجزیه و تحلیل بنیادی، ممکن است انتخاب کنید که به طیف بسیار محدودی از عوامل موثر بر قیمت دارایی نگاه کنید یا بسیار گسترده تر شوید. این تا حد زیادی به دانش، زمانی که می توانید برای انجام برخی تحقیقات صرف کنید و اندازه تجارت خود باز می گردد. به طور کلی، آنچه معامله گران به دنبال آن هستند، همبستگی یک ابزار با ابزار دیگر است. بنابراین، برای مثال، افزایش نرخ بهره در ایالات متحده ممکن است قیمت ها را افزایش دهد و از آنجایی که کالاها به دلار قیمت گذاری می شوند، احتمالاً دلار را تقویت می کند. این به این دلیل است که در بازار جهانی، قیمت کالاها به دلار پرداخت می شود. بنابراین تقویت دلار بر جفت دلار تأثیر می گذارد.

حرف آخر

تحلیل بنیادی بر مزیت رقابتی شرکت تمرکز دارد. این امر به سرمایه گذاران نشان می دهد که چه چیزی این شرکت را از رقبا متمایز می کند و چگونه می تواند در بازار سهم خود را حفظ یا افزایش دهد. با در نظر گرفتن سه عامل کلیدی (سلامت مالی، چشم انداز آتی و مزیت رقابتی)، سرمایه گذاران می توانند تصویری روشن از ارزش واقعی سهم یک شرکت به دست آورند و در نهایت، سرمایه گذاری های خود را با اطمینان بیشتری انجام دهند.

این تحلیل، ابزاری قدرتمند برای سرمایه گذاران است که به آنها کمک می کند تا شرکت های ارزشمند را شناسایی کرده و در بلندمدت به سودآوری دست یابند. با یادگیری و به کارگیری اصول تحلیل بنیادی، می توانید سرمایه گذاری های خود را با اطمینان بیشتری انجام داده و از ریسک های موجود بکاهید. به یاد داشته باشید که تحلیل بنیادی، فرآیندی مداوم است و نیازمند مطالعه و بروزرسانی مداوم اطلاعات می باشد.